大宗工业原材料、能源及农产品价格周报 (4月24日-4月28日)

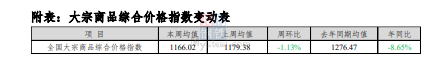

全国大宗商品综合价格指数均值为1166.02,环比下降,降幅1.13%(前值-0.15%);同比下降,降幅8.65%(前值-7.99%)。

本周大宗商品价格涨跌互现:其中钢材价格下跌;不锈钢价格偏强运行;有色金属价格普遍下跌;石化方面,国内成品油市场价格汽柴普涨;LNG价格本周期主产地价格先跌后涨,整体跌幅大于涨幅;建筑材料方面,本周水泥价格小幅下行,混凝土价格持续下行,螺纹钢价格偏弱运行;农产品方面,本周农产品价格涨跌不一。

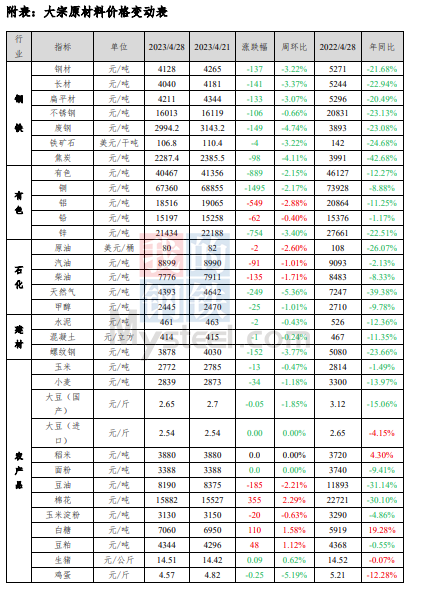

钢材:Mysteel全国钢材价格指数报4128元/吨,较上周下跌137元/吨,跌幅3.22%。其中,Mysteel长材价格指数报4040元/吨,较上周下跌3.37%;Mysteel扁平材价格指数报4211元/吨,较上周下跌3.07%。

本周钢材价格先抑后扬,价格重心下移。1)钢材需求偏弱,钢厂减产明显增多,原料价格大幅下行,焦炭四轮提降落地,负反馈形成,拖曳钢价下跌;2)期货价格大幅下跌后,市场有抄底心态,且随着“五一”小长假的临近,市场开始炒作终端备货需求,钢价小幅反弹。

下周钢价走势判断:需求无亮点,钢厂减产将导致原料价格继续下跌,钢价仍有下行空间。1)需求端,房地产仍是钢材需求的拖累项,1-3月房地产竣工虽明显改善,但投资和新开工面积降幅进一步扩大,分别为-5.8%和-19.2%。反映企业投资信心不足,这将在中长期内制约钢材需求。2)成本端,本周钢厂减产明显增多,西北、湖北、安徽多地钢厂减产力度增大,铁水下行压力下,预计双焦和铁矿石价格继续下行。由于双焦供应趋于宽松,下跌速度或快于铁矿石。

综合来看,短期钢材经过长时间下跌后随着减产预期发酵有企稳现象,但目前钢厂减产速度仍较慢,主要产钢省份河北减产不明显,钢材供需矛盾仍较大,预计钢厂减产引发成本继续下行,而钢材需求无亮点,节后钢价或继续偏弱运行。

不锈钢:周内不锈钢现货价格在期货盘面的带动下偏强运行,虽然临近五一假期,但是整体的备货意愿仍未有明显的提升,加工订单也多在完成前期的订单,本周的询单以及成交氛围较为一般。但是在月末期间,假期前夕,市场对假期后行情亦保持乐观心态,低价抢跑现象也未有出现,加上社会库存相对前期明显下降,贸易商价格也多在高位坚挺。

库存方面,据Mysteel调研,周内钢厂到货依旧偏少,而在五一假期前多在完成前期的加工订单,整体的资源消化逐步加快,加上月末期间多让利优惠促成交,社会库存依旧呈现下降的现象。

供应方面,钢厂主动控制资源到场,且分货有限,社会库存持续下降,部分规格已出现短缺的情况,预计五一假期后整体到货还是处于偏低的水平;需求方面,下游对于假期前的备货还是比较少,假期后市场的氛围会相对活跃,推动价格的上涨,也会刺激下游的潜在消费需求以及部分观望订单,仍有部分的成交支撑;故从供需方面来看,预计五一假期后不锈钢行情呈现偏强运行。

原料方面:本周镍价震荡偏弱运行,LME交割日结束挤仓风险消减,市场情绪降温,但LME多头集中度仍高。美国银行危机重返市场,目前市场对5月加息25基点后暂停加息基本形成共识。截止周五,沪镍主力2306合约收盘于182320元/吨,较上周下跌1.56%。

基本面方面,目前下游不锈钢对原料维持压价心态,但贸易商前期拿货成本较高,低价让利出货心态有限,镍铁市场供需双方相互博弈,难有大单成交,周内少量成交在1090元/镍(到厂含税)。印尼镍铁利润空间遭受挤压,四月印尼镍铁回流有所减少。受高镍铁议价重心下移影响,当前市场博弈心态较重,实单成交落地较少。目前国内铁厂即期利润仍处亏损边缘,考虑到后期镍矿供应预期增加,故对于中高镍矿采购多以稳价为主。新能源方面,硫酸镍需求持续弱势,部分企业将在五月选择停产。硫酸镍与镍板价差明显拉大,部分镍板生产企业采购硫酸镍进行生产,将对镍中间品价格坚挺带来些许支撑。

目前,纯镍进口窗口仍处关闭状态,周内俄镍资源有一定量到货,节后俄镍长协亦将陆续到货。但目前镍库存处于历史低位,加之LME多头集聚,镍价节后预计震荡偏强运行,运行区间180000-195000元/吨,需关注资金面的影响及五一期间美联储议息会议运行区间。

本周铬系市场平稳运行为主。原料端铬矿呈平稳偏强态势,部分现货价格本周小幅上调0.5-1元/吨,期货相关矿山及贸易商仍持挺价心态。目前南非发运继续受阻,到港资源有限,铬矿价格预期短期内难以下跌,但临近月末以及五一假期,部分工厂备库意愿提升,对上游铬矿采购意愿有所增加,铬铁生产成本维持上涨态势。下游不锈钢消费5月预计继续呈缓慢恢复态势,叠加部分钢厂存增产计划,不锈钢行情回暖下对原料铬铁需求预期有所提升。周内青山出台5月高碳铬铁长协采购价8795元/50基吨,环比持平,钢招价格止跌态势或带动市场信心。后期南方平水期来临,部分前期停工企业计划复产,但利润持续亏损下目前生产积极性较为一般,北方个别大型企业受电力检修影响存减产情况,供应端呈小幅下降趋势,或可进一步修复基本面偏弱格局。后市仍需关注下游需求恢复情况,预计近期铬系市场企稳偏强运行。

有色金属:本周有色金属价格普遍下跌。本周铜价走弱,宏观方面利空,而且当前消费需求稍有不足,下游订单状况相对一般,甚至较3月有所下滑。宏观逻辑仍是铝价的主要运行逻辑,而基本面情况与春节后类似,需求成本表现一般,宏观偏空、工业品表现偏弱但供应趋紧预期仍未兑现,宏观与基本面共振带动铝价跌幅扩大。本周铅价冲高回落,主因是交割日后下游大量提仓单导致盘面走强,然而基本面上再生铅产量有所恢复,但下游电池消费依然较差。本周锌价走弱,宏观方面依旧承压,5月大概率继续加息,基本面上冶炼端供应充足,而下游消费偏弱。本周Mymetal全国有色价格指数为40467元/吨,环比下跌889元/吨,Mymetal铜、铝、铅和锌价格指数分别下跌2.17%、2.88%、0.4%和3.4%。

美国2023一季度实际GDP初值年化季环比1.1%,低于前值的2.6%及市场预期的1.9%,主要是私人部门的拉动,而受到投资支出的拖累。考虑到较高粘性的通胀,通胀目标和经济衰退之间存在矛盾,美联储采取相对折中的办法,即5月最后加息一次,而后半年左右保持高利率。美国4月消费者信心指数降至101.3,为近9个月以来的最低值。这反映出当前公众对未来经济的担忧加剧,也受到银行业危机的影响,这也将影响到我国海外需求和进出口。

1-3月份,全国规模以上工业企业实现利润总额15167.4亿元,同比下降21.4%。主要原因是利润率和营收的下降,也存在高基数效应。单看3月,企业营收小幅回升、盈利降幅收窄,虽然数据有所改善,但表现得依然偏弱,反映出当前实体经济并不强。

石油化工:本周,国内成品油市场价格汽柴普跌。周内,国际油价趋弱运行,发改委成品油限价下调预期不断加深,均对市场存在一定偏空压制,汽柴行情承压运行。隆众资讯数据显示,本周汽油价格8899元/吨,环比下跌1.01%;柴油价格7776元/吨,环比下跌1.71%。下周来看,成品油限价下调落实后,柴油市场受降雨、休渔季影响,价格仍有下行倾向;但汽油节后需求支撑相对稳固,且部分地区汽油现货资源偏少,短线价格行情或延续趋坚走势,预计下周汽柴价格或持汽涨柴跌走势。

LNG:本周期主产地价格先跌后涨,整体跌幅大于涨幅。由于上周价格上涨过快,下游对高价存一定抵触情绪,加上主产区雨雪天气影响需求,出厂价格快速回落;价格回落后工厂出货顺畅,加上下游五一节前备货需求旺盛,出厂价格再度上涨。截至4月28日,LNG主产地价格报4393元/吨,较上期下调5.36%。预计下周主产地价格先跌后涨,主消费地价格先涨后跌。下周处于五一小长假期间,由于高速限行,工厂调价操作意义较小,预计假期前期主产区工厂出货价格稳定为主,假期后期降价吸引下游用户装车排库;相反主消费地前期就近采购,资源有限,价格有上涨可能,周后期随着高速恢复通行,低价资源涌入,价格下跌。

甲醇:本周(20230422-0428)国内甲醇装置开工率为75.93%。本周有新增检修装置,如神华巴彦淖尔;本周暂无新增减产装置;同时本周有前期检修及减产装置恢复,如内蒙古世林、广西华谊、中海化学、榆林兖矿。本周整体恢复量多于损失量,故本周产能利用率大幅上涨,较去年同期下跌。

建筑材料:水泥价格由于市场需求下滑而小幅下行,本周水泥价格指数为461元/吨,较上周五下跌2元/吨,环比下跌0.43%。下周市场需求难有改善,水泥价格持续弱势运行。

混凝土价格因原材料价格下跌而持续下跌。本周混凝土价格指数为414元/方,较上周五下跌1元/方,环比下跌0.24%。下周市场供过于求,混凝土价格持续下行趋势。

螺纹钢:螺纹钢本周价格偏弱运行:1)需求端,本周受五一节前补库影响,表消较上周小幅上升8.6万吨,周环比1.9%;供应端,建筑钢材生产利润未出现明显好转迹象,旺季需求被证伪,钢厂减产意愿增强,本周供应继续下滑11.1万吨,周环比2.7%,其中短流程螺纹产量降速较快,周环比下滑4.3万吨,约12.1%。2)成本端,原料下滑趋势不改,对建筑钢材价格形成拖拽。整体看,节前补库对价格提振作用不大,旺季需求不足和成本的快速下移是价格下行的主要原因。

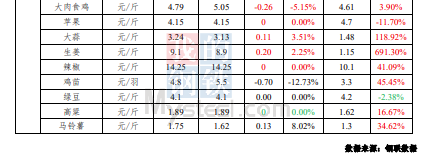

农产品方面:本周农产品价格涨跌不一:云南新薯及北方库存马铃薯交易即将结束,客商陆续转至山东采购,致山东滕州大棚三膜新薯雨后价格反弹;大蒜、棉花、生姜等农产品价格小幅上涨;本周白羽肉鸡养殖端补栏情绪欠佳,且市场出苗量高,价格支撑力度不足,导致鸡苗价格断崖式下滑;鸡蛋、白羽肉鸡、豆油等农产品价格小幅下滑。

马铃薯:本周山东滕州大棚三膜新薯雨后价格反弹,截至4月28日,“荷兰”及“V”系列净地收购均价参考1.75元/斤,较上周五均价1.62元/斤累计上涨0.13元/斤,涨幅参考8.02%;较去年同期均价上涨0.45元/斤,涨幅参考34.62%。本周初山东连日降雨,周中雨后地湿,加之云南新薯及北方库存薯交易即将结束,客商陆续转至山东采购,多种因素促使新薯价格稳中显硬,五一小长假将至市场需求虽有减少预期,但鉴于当前马铃薯市场新老货源供应量同比显少支撑,预计短线产地价格或稳为主,跌幅亦或有限。

大蒜:本周大蒜市场价格同环比均上涨。截至4月28日,山东金乡杂交红蒜一般混级主流报价在3.24元/斤,环比涨幅为3.51%;去年同期价格为1.48元/斤,同比涨幅为118.92%。受近日大蒜资金心态及人气影响,大蒜市场价格持续处于高位水平震荡盘整。供应端货源整体充足,但市场对于大蒜“双减”预期较大,加之河南产区早熟蒜出土后显示减产,提振市场价格继续拉升。高价位下走货量有所下降、下游跟涨迟缓。Mysteel农产品预计下周主产区大蒜出库价格或将高位震荡走势运行。

鸡苗:本周白羽鸡苗价格小幅反弹后断崖式下滑。截至4月28日,山东大厂报价4.80元/羽,环比跌幅12.73%,同比涨幅45.45%。周前期,鸡苗价格触底反弹,但反弹空间有限;周后期,受毛鸡价格连续下滑,市场出苗量高位的影响,鸡苗价格支撑力度不足,养殖盈利欠佳,养殖端看空后市,补栏情绪欠佳,多数企业存在退计划、漏排、议价现象,鸡苗价格断崖式走低。预计下周鸡苗成交价格或跌至低位后呈小幅反弹趋势。

鸡蛋:本周鸡蛋价格下跌为主,截4月28日,全国主产区均价4.57元/斤,较上周均价下跌0.25元/斤,环比跌幅5.19%,同比跌幅12.28%。周初市场交投一般,叠加局部雨水天气增多,鸡蛋存储条件受限,贸易商维持快进快出节奏,蛋价承压下跌。价格低位后部分市场交投稍有升温。但临近五一假期,学校企业等机构将陆续放假,经销商考虑到后市风险加大,多持观望态势、按需采购为主。五一过后终端利好减弱,预计下周鸡蛋市场或出现小幅回落,调整幅度在0.10-0.20元/斤,主产区均价在4.50-4.60元/斤。

以上就是关于“大宗工业原材料、能源及农产品价格周报 (4月24日-4月28日)”的全部内容,欢迎转发分享,谢谢