钢材价格还有上涨机会吗?

近期钢材价格下跌的预期得以应验,其主要原因是需求收缩。尽管钢铁企业因为利润原因开始减产,但四季度减产幅度或不及需求降幅,钢材价格反弹可能性较小。11-12月钢材价格或将仍偏弱震荡,建筑钢材表现或不及板材产品。

经过连续三周下跌之后,7月初螺纹钢期货价格跌破7月份创下的3516元/吨低价,达到3389元/吨的最低值,较4月中旬5079元/吨的高点已经下跌超过30%。从趋势角度看,当前钢材价格仍处在下行通道,并接近这一轮牛市起点,从卓创资讯钢材价格指数来看,11月初钢材价格指数报收977.97点,较2020年4月份低点还有245.97点差距。

钢材价格下跌仍在预料之中。

水泥因自身特点能够表征短周期房地产需求的变化,从图3的历史数据变化看,螺纹钢表观消费量与水泥开工率两者高度相关,从水泥开工率的变化能够在一定程度上看出螺纹钢需求的变化。从趋势来看,4月份之前水泥开工率整体表现与历史趋势基本一致,4月份之后需求即表现出明显的偏弱状态。其中 4-7月份水泥磨机开工率进入相对震荡,并未如期增长,图4看出期间整体开工率明显低于历史同期水平。

由于房地产新开工面积自2021年7月份开始重新陷入负增长状态,市场开始形成建材需求负增长的预期,基于房地产用钢需求的韧性,房地产行业用钢直到2022年才开始见顶回落,水泥磨机开工率的表现与房地产新开工面积、钢材用钢关系变化趋势基本一致,2022年钢材市场总需求下滑基本形成。

在总需求回落的状态下,尽管供应亦呈现回落状态,但在熊市阶段,显然需求收缩对钢材价格的影响更加显著。四季度,钢铁企业基于盈利目的主动降低开工率,且11月份之后还有政策性限产,钢材产量会出现明显下降,四季度钢铁行业会面临低需求、低供应的“双低”格局。

四季度还有哪些因素可以支撑钢材价格上涨?

当前国内钢材需求因房地产新开工面积走低而形成了建材的低需求状态,预计四季度出现需求爆发式增长的可能性较低,因为市场不仅面临房地产的低需求,还要面临淡季需求下降的预期,另外钢材出口已经连续四个月回落,因此需求好转难度较大。

市场转变可能来自于库存与产量,若库存降至历史低位,产量出现超预期下跌等均可能支撑四季度价格出现反弹。

低库存和超低产量是否可以实现?

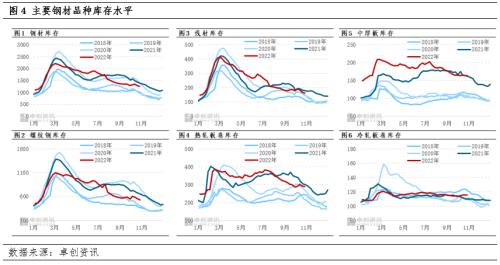

库存已经处于季节性回落状态,四季度 “超低库存”状态难以形成。卓创资讯统计的五大钢材品种总库存量目前仍处于季节性回落状态,其中螺纹钢库存处于近三年低位水平,线材,热轧板卷低于2021年同期水平,中厚板库存则处于历史同期高位水平,冷轧板卷库存水平高于2021年但低于2020年。因此从相对水平上看,钢材社会库存量符合季节性特点,11-12月继续去库存的可能性较大,冬储的启动可能较往年更晚。

9月份产量超预期,四季度产量平控压力加大。国家统计局数据显示,9月份我国粗钢产量为8695万吨,同比增长17.6%;生铁产量为7394万吨,同比增长13.0%;钢材产量为11619万吨,同比增长12.5%。

9月份国内钢铁相关产品产量出现超预期上涨,这主要基于利润的边际好转,但考虑全年控产量的任务,预计四季度产量或呈现回落状态,但总体产量或高于2021年,但仍会低于2020年产量,预计四季度粗钢产量约为2.43亿吨,较三季度减少941万吨。假设四季度粗钢产量在2020年和2021年同期之间,全年粗钢产量范围在10.05亿吨到10.5亿吨之间,平均值约为10.28亿吨。考虑粗钢产量平控目标,预计全年产量仍在10亿吨以上。四季度粗钢产量下降是可以预期的,但预计粗钢产量下降或无法弥补需求缺口的扩张。

总体而言,由于需求下降的存在,且产量下降很难弥补需求损失带来的供需失衡,在库存仍处相对高位的状态下,预计钢材价格或仍处偏弱震荡的状态,价格反弹难度较大;而从用钢行业来看,在各钢材品种总需求呈现下降状态的同时,机械行业钢材需求下降或小于房地产业钢材需求的减少,因此预计四季度建筑钢材价格表现或不及板材产品价格表现。

以上就是关于“钢材价格还有上涨机会吗?”的全部内容,欢迎转发分享,谢谢